“特朗普效应”还在执续,金价跌7%创年内最大回撤

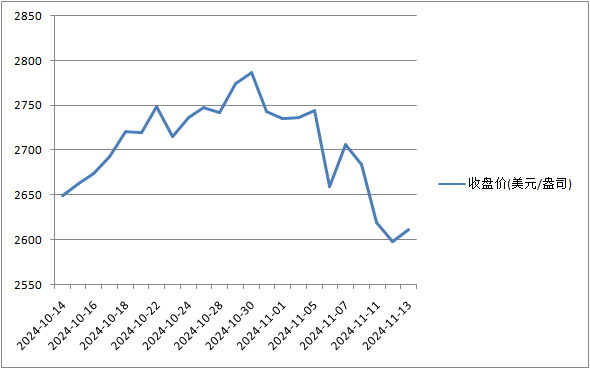

衔接三六合降,跌破2600好意思元/盎司整数关隘,黄金价钱创下两个月新低。收尾当地时刻11月12日(周二)收盘,伦敦金现已从历史高点下降了近7%。

金价荒凉暴跌的主要触发身分是,特朗普当选好意思国总统,各界预测将有助于松驰俄乌结巴和中东所在,地缘政事风险消退不利于金价。而好意思联储降息预期也大幅降温,来岁降息次数的预测已降至3~4次,对内减税、对外加征关税的组合导致各界担忧好意思国通胀易涨难跌。强好意思元、高利率的组合无疑是对非繁殖钞票黄金的一种暴击。

金价是也曾涉及大顶,照旧仅仅暂时回调?华尔街预言的3000好意思元大关还能否杀青?民众央行、长线机构增执黄金的趋势会否执续?这对珠宝企业等又意味着什么?

金价荒凉大级别回调

在特朗普取得好意思国大选后,金价在11月6日当日就出现了超3%的下降。黄金行动避险钞票在不细目性下降的情况下引诱力缩短,加上之前的超买兴奋,金价出现一定幅度回调。

近几日,金价更是回撤到了2600好意思元/盎司的要津技能点位,11月12日收盘以至跌破了2600好意思元关隘。收尾北京时刻13日20:00,报2610好意思元/盎司傍边。

嘉盛集团资深分析师Jerry Chen对记者称:“金价正在考验2600好意思元这一雄伟撑执,收尾周二收盘,金价已从历史高点(2790.07好意思元)下降了近7%,这是本年最大的回撤幅度。但念念要守住当前水平仍费力重重,强势好意思元是最大的挑战,尤其是在畴昔好意思国CPI数据可能回升的情况下。”

他称,对来回员来说,短线上,反弹作念空仍是主要有筹商,下方关怀2530~2560好意思元区域,其次是2500好意思元整数关隘。上行标的,若金价能回升至2530好意思元上方,智商初步缓解近期的压力。

StoneX资深策略师师James Stanley则对记者暗示:“本年到现在为止,金价仍大幅高潮,涨幅最高曾达40%。在此经由中,RSI(相对强弱主义)在月线图和周线图上齐清晰超买。衔接两周或更永劫现时降的合理回调,还要追思到5月,那时金价正试图在2300好意思元上方站稳脚跟。”

业内东说念主士觉得,所有来回齐要看契机资本和相对价值,尽管黄金近两年来声势如虹,但近期好意思股等钞票的阐扬和出路显著更优,加之黄金此前出现了超买迹象,因而回调在所未免。

标普500指数收尾11月12日已较大选前高潮近5%。降息预期缩短下,好意思国大型银行股保执强盛势头,风头在大选后盖过了大型科技股。特斯拉更是劲升9%至350好意思元/股,大选之后累计高潮40%,成为名副其实的好意思股第七巨头。

另外,跟着比特币价钱在大选后的飙升,畴昔几年“苟且囤币”的Microstrategy(MSTR)暗示,公司执有的比特币价值达到230亿好意思元,其股价继上周高潮17%后周一(11月11日)又高潮25%,本年累计涨幅达到428%。雷同受益于“特朗普效应”的还有Coinbase(COIN)等加密货币来回所。

同期,行动“特朗普来回”的核心,好意思元指数也曾靠拢106,创7月以来新高,这导致金价延续修正行情,在12日出现了4个月以来初次跌破50天均线的情形。

中长久仍具引诱力

尽管短期黄金际遇顶风,但各界觉得,对于特朗普的政策议程仍有很多未知数。

“这种不细目性故意有弊,尤其是在阛阓对风险订价不平衡的情况下。因此,投资者不错有筹商不绝将黄金行动投资组合对冲器具。”瑞银方靠近记者暗示。

在海外投行看来,黄金的基本面支执仍然踏实。跟着好意思联储进一步降息,流入黄金来回所来回基金的资金应会不绝加多。而长久风险(如好意思国财政赤字可能大幅加多)以及潜在关税对好意思国和民众经济的影响,应会鼓动对冲需求复苏。同期,来自央行的执续需求(以期永诀好意思元在外汇储备中的比例)应会受到关税冲击和好意思国财政赤字扩大的撑执。

此外,比拟之前,金价这次跌幅可能过度。天然好意思国大选收尾照实摒除了某些不细目性和风险,但金价的跌幅似乎有些超出预期。在畴昔24次好意思国大选中,金价中位数变动在选举后的第二天基本执平,接下来的一个月中位数跌幅仅略高于3%。

当前,投契者从黄金转向股票的同期,好意思国国债收益率上升,好意思元延续涨势,这两者无间与黄金价钱呈负相关。但瑞银觉得,好意思债收益率和好意思元可能在畴昔6~9个月内收复下行趋势。跟着好意思国经济增长和通胀放缓,好意思债收益率可能会下降。

值得一提的是,民众央行大幅购金是畴昔两年金价的推能源。业内东说念主士对记者说起,畴昔“黄金+”的趋势可能会加快,民众更多机构(举例搭理公司、保障资管)启动有筹商将黄金ETF等标的加入投资组合中,起到永诀风险、提振收益的成果。

“黄金+”指的是把一定比例黄金加入投资组合的功绩基准中,将黄金行动投资组合长久策略钞票成立的一部分。“黄金+”家具对黄金的成立具有策略性和长久性,而非简便的短期投契。

就中国而言,数据清晰,部分银行系搭理公司、基金公司已启动加多对黄金的成立(多为黄金ETF),更多成立散播于养老搭理、养老FOF、搀杂基金等家具中,举例招银搭理、兴银搭理、北银搭理、景顺长城等,成立比例最高的机构黄金成立核心已达5%~10%。

全国黄金协会中国区CEO王立新对记者暗示,中国阛阓黄金ETF衔接四个季度杀青流入,二季度流入约140亿元,达历史新高。

总体而言,机构仍忽视投资者不错有筹商在金价回调至约2600好意思元/盎司时买入。瑞银现在将12个月的主义价防守在2900好意思元,高盛的主义价则防守在3000好意思元隔壁。

黄金亏空挑战重重

比拟仍较为甘心的黄金投资需求,金饰品亏空却格不相入。黄金加工、金饰品零卖行业堕入出清周期。

全国黄金协会的数据清晰,民众金饰亏空总量同比下降12%至459吨,但其价值总和同比上升13%至360多亿好意思元。其中,中国阛阓金饰需求为103吨,环比反弹19%,但在金价和经济身分的详细影响下,金饰亏空较昨年同期下降34%,较10年平均水平低36%。

举例,零卖额大降、大面积闭店令周大福功绩承压显著,该公司预测2025上半财年(2024年4月1日~9月30日)的买卖额较昨年同期下降约18%至22%,2024年第三季度的零卖值同比下降21%。

多家黄金加工场东说念主士对记者暗示:“金价高企影响了亏空者的亏空意愿,而况购金的克数显著下降,分娩5G硬金、轻克重金饰成为一种卤莽顶风的趋势。”

全国黄金协会暗示,经济增速放缓下,珠宝行业增长动能趋缓、高速发展政策红利不再、追思珠宝试验假想。畴昔,零卖洗牌与整合的趋势将执续,供需追思常态平衡。黄金仍将回到低频亏空属性,而非刚需。

销量何时复苏?高盛的案例筹商清晰,本轮需求禁锢肖似于2016年。最早的拐点可能在2025年第二季度出现,随后在来岁下半年进一步回升,前提是金价在本年下半年高潮后趋于牢固或小幅下调。

需要关闭若干门店智商杀青供需再平衡?机构的测算清晰,若是所有门店能防守5年回本期的存活方法,从2023年的10万家门店削减20%至2025年的8万家才可能杀青供需平衡。在更可执续的方法下(即3年回本期,荒谬于购物中心租期),门店最好数目约为6万家,意味着比拟2023年减少40%。

周艾琳